Кассовые разрывы: что это такое и как их избежать

22 сентября 2020

Многие бизнесмены регулярно сталкиваются с недостатком денег. Каждый месяц нужно платить зарплату, рассчитываться с поставщиками, перечислять налоги. Но если ваши клиенты не заплатили вовремя, то и вы не сможете рассчитаться по своим обязательствам. Так появляются кассовые разрывы.

Рассмотрим, что это такое и как с этим бороться.

Из этой статьи вы узнаете:

- Что такое кассовые разрывы и чем они опасны

- Как составить платежный календарь и управлять деньгами с его помощью

- Овердрафт — кредит, который помогает закрывать кассовые разрывы. Его получают клиенты, которых банк уже обслуживает

- Вывод: как избежать кассовых разрывов и что делать, если они все-таки возникли

Что такое кассовые разрывы и чем они опасны

Кассовые разрывы — это разница между датами платежей компании и поступлений от покупателей. Если у фирмы нет свободных средств, то такой разрыв приведет к тому, что денег на все необходимые платежи будет недостаточно.

Дата выдачи зарплаты в ООО «Старт» установлена на

Если рассмотреть поступления и расходы за месяц в целом, то денег компании хватает. Но «внутренние» просрочки даже на несколько дней могут привести к серьезным проблемам.

За нарушения при выплате зарплаты работодателя оштрафует трудовая инспекция. Кроме того, может снизиться лояльность сотрудников к компании.

Санкции за просрочку по зарплате предусмотрены ст. 5.27 КоАП РФ и составляют:

- При первом нарушении:

- для юридических лиц — штраф от 30 до 50 тыс. рублей;

- для ИП — штраф от 1 до 5 тыс. рублей;

- для должностных лиц — предупреждение или штраф от 10 до 20 тыс. рублей.

- При повторном нарушении в течение года:

- для юридических лиц — штраф от 50 до 100 тыс. рублей;

- для ИП — штраф от 10 до 30 тыс. рублей;

- для должностных лиц — штраф от 20 до 30 тыс. рублей или дисквалификация на срок от года до 3 лет.

За просрочки по налогам и страховым взносам придется заплатить пени. Если просрочка у юридического лица составит менее 30 дней, то налоговики начислят пени, исходя из 1/300 ставки рефинансирования ЦБ РФ в день.

При более длительных нарушениях организация, начиная с

Проблемы могут возникнуть и при просрочках по расчетам с поставщиками. Обычно в договора купли-продажи включают условия о штрафных санкциях за нарушения порядка оплаты. Поэтому компания понесет дополнительные расходы на выплату штрафов.

Кроме того, поставщик, которому не заплатили в срок, может изменить условия дальнейшей работы: повысить цены или потребовать полную предоплату.

Как составить платежный календарь и управлять деньгами с его помощью

Чтобы избежать кассовых разрывов, нужно использовать платежный календарь. Это таблица, в которую занесены все поступления и выплаты на каждый день.

Календарь необходимо составить до начала месяца. В его заполнении должны принимать участие все основные подразделения компании.

Служба продаж дает информацию о поступлениях. Отдел закупок вносит данные об оплате поставщикам сырья, товаров и услуг. Финансисты заполняют сведения о зарплате, налогах и выплатах по кредитам.

Рассмотрим, как составить платежный календарь и работать с ним на примере ООО «Альфа». Компания сотрудничает c:

- тремя покупателями: ООО «Бета», ООО «Гамма» и ООО «Сигма»;

- тремя поставщиками: ООО «Дельта», ООО «Омега» и ООО «Эпсилон».

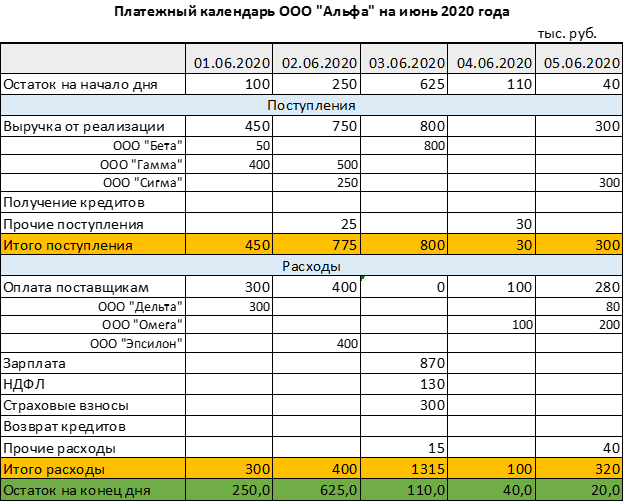

Так выглядит платежный календарь. В верхней части раздел посвящен доходам, в нижней — расходам. В конце строки подводится итог по тратам и поступлениям

При заполнении платежного календаря важно обратить внимание на строку «Остаток на конец дня». Этот показатель по каждому дню должен быть положительным.

Если в строке появился минус — значит, в этот день не хватит средств на все необходимые расходы. Тогда календарь нужно корректировать: переносить платежи, если это возможно, или договариваться с покупателями об оплате в более ранний срок.

Помните! Штрафы за просрочку по зарплате применяются, даже если вы допустили просрочку всего на 1 день. Пени по налогам и взносам тоже начисляют ежедневно.

Работать с платежным календарем нужно ежедневно. По итогам дня плановые данные о поступлениях и расходах следует заменить фактическими. Также возможны и уточнения плана: перенос дат расчетов с поставщиками или оплаты от покупателей.

При всех изменениях нужно следить, чтобы по итогам каждого дня не появлялись минусы. Если дефицит возник — корректировать, как описано выше.

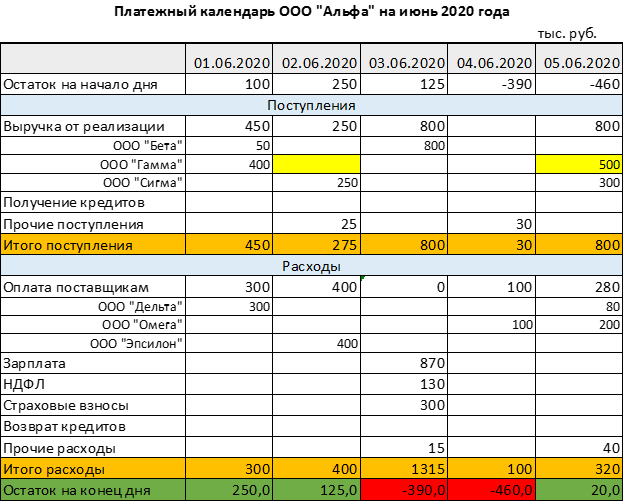

Предположим, что ООО «Гамма» перенесло свою оплату в сумме 500 тыс. рублей с 02.06 на 05.06. В этом случае компания не сможет своевременно провести все платежи, запланированные на 03.06 и 04.06: выплатить зарплату, перечислить налоги и рассчитаться с ООО «Омега».

Платежный календарь с дефицитом

Чтобы избежать дефицита, руководство ООО «Альфа»:

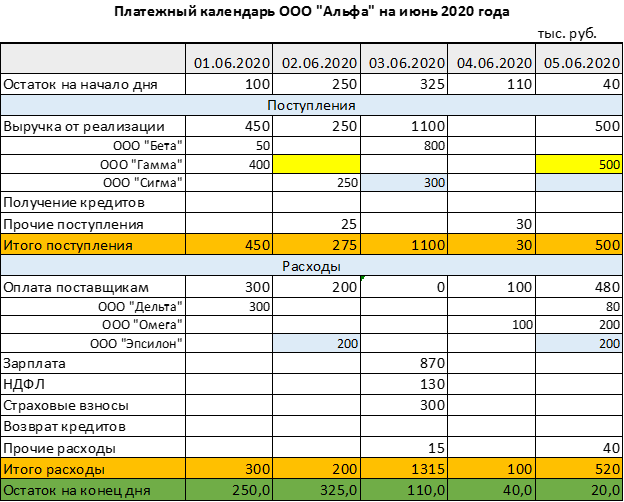

- Договорилось с ООО «Сигма» об оплате в более ранний срок: вместо 05.06 сумма в 300 тыс. рублей поступит 03.06.

- Согласовало с ООО «Эпсилон» перенос части оплаты в размере 200 тыс. рублей с 02.06 на 05.06.

Уточненный платежный календарь без дефицита

После переноса на более раний срок оплаты от ООО «Сигма» и частичной отсрочки по расчетам с ООО «Эпсилон» у ООО «Альфа»

Таким образом ежедневный контроль поступлений и платежей позволяет избежать дефицита денег и своевременно платить по всем обязательствам.

Овердрафт — кредит, который помогает закрывать кассовые разрывы. Его получают клиенты, которых банк уже обслуживает

Бывают форс-мажорные ситуации, когда ежедневное планирование, переговоры с поставщиками и клиентами не помогают решить проблему. Например, крупный покупатель неожиданно изменил дату оплаты, а с поставщиками надо рассчитываться. Или у фирмы возникли существенные непредвиденные расходы: нужно купить новое оборудование, открыть филиал и прочее.

Может получиться так, что компенсировать дефицит за счет переноса оплат или договоренности с покупателями будет невозможно. Тогда стоит воспользоваться кредитом. Лучше делать это, когда получить оплату раньше и перераспределить средства нельзя.

Но обычный кредит для закрытия кассовых разрывов подходит плохо. Необходимо собрать документы, дождаться решения банка — на все это требуется время, а деньги могут быть нужны уже завтра.

К тому же разрывы обычно не превышают нескольких дней или недель, а кредиты на такой срок, как правило, не выдают. Поэтому придется пользоваться деньгами банка дольше, чем необходимо, и переплачивать проценты.

В этой ситуации удобно использовать специальную форму кредитования: овердрафт. По смыслу он похож на кредитную карту для физических лиц.

Предприятие заранее заключает договор, согласно которому банк устанавливает лимит кредитования. Обычно размер лимита привязан к среднемесячному обороту по счету заемщика. Однако в большинстве случаев банк дает овердрафт компаниям, которые уже обслуживает некоторое время. Обычно этот срок не менее

Пока разрывов нет, предприятие не пользуется средствами банка и не платит проценты. Если возникает необходимость, заемщик может в течение одного дня получить от банка деньги в пределах лимита.

Когда поступят средства от покупателей, компания погасит долг по овердрафту. Затем операцию можно повторить. Таким образом, заемщик всегда может воспользоваться заемными средствами и заплатить проценты только за несколько дней по каждому разрыву.

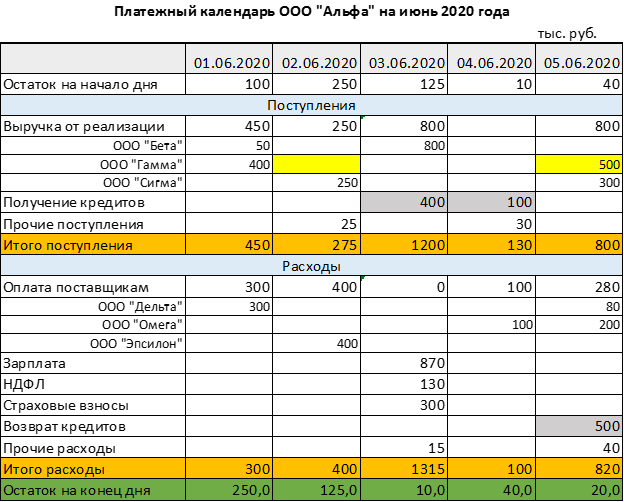

Руководству ООО «Альфа» не удалось договориться с контрагентами о переносе сроков оплаты. Но у компании заключен с банком договор о кредитовании в форме овердрафта с лимитом в 900 тыс. рублей. Поэтому ООО «Альфа» может воспользоваться средствами банка: 03.06 получить 400 тыс. рублей, а 04.06 — 100 тыс. рублей. Это будут два разных транша в рамках одного кредитного договора. Когда 05.06 поступит оплата от ООО «Гамма», организация погасит кредит, заплатив проценты всего за 2 дня.

Закрытие кассового разрыва за счет овердрафта

Овердрафт лучше брать, когда избежать дефицита другим способом не получается.

В идеале кассовые разрывы должны быть исключены еще до начала месяца — при составлении платежного календаря. Если разрыв все-таки возник, но удалось договориться с контрагентами о переносе платежей, то тоже можно обойтись без кредита. И только когда все другие способы покрытия разрыва не дали результата, нужно задействовать кредитные деньги. Но в любом случае открытый лимит по овердрафту лишним не будет: форс-мажоры могут быть всегда.

Так, например, в Банке SIAB есть возможность быстро получить овердрафт. Сумма лимита зависит от оборотов по расчетному счету за последние три месяца. При этом счет может быть открыт в другом банке. Подробнее условия можно узнать на сайте Банка.

Говоря о кредитовании, важно отличать кассовые разрывы от убытков. Овердрафт целесообразно использовать, только если компания в целом работает с прибылью, но иногда возникают отклонения между датами оплат и поступлений.

Если же бизнес убыточен, то покрывать дефицит за счет кредитных средств очень опасно. Долги будут накапливаться, а необходимость платить проценты ухудшит ситуацию.

Вывод: как избежать кассовых разрывов и что делать, если они все-таки возникли

Кассовые разрывы — это отклонения между датами платежей и поступлений денег. При этом бизнесмену не хватает средств на то, чтобы своевременно рассчитаться по своим обязательствам.

Чтобы избежать дефицита, нужно составить платежный календарь и ежедневно контролировать движение по счетам. Это позволит вовремя предвидеть возможные разрывы и принять меры для их покрытия.

Для покрытия краткосрочных непредвиденных разрывов удобно применять овердрафт. Пользоваться им нужно только в том случае, когда бизнес в целом работает с прибылью. Попытка покрывать убытки за счет кредитных денег не решит проблему, а усугубит ее.

Чтобы вам удобнее было следить за доходами и расходами, мы подготовили для вас образец платежного календаря. Скачать его можно по ссылке.

Войти

Войти